قانون چهار هفته ای موجب افزایش معاملات می شود

سیستم های بازرگانی معمولا به عنوان برنامه های کامپیوتری پیچیده ای که نیاز به مقدار زیادی داده برای محاسبه بهترین پارامتر ورود و خروج دارند، به نظر می رسند. اما در تجارت، اغلب بهترین راه حل ساده ترین است. در حقیقت، یکی از بهترین سیستم های معروف تجاری حتی به کامپیوتر نیاز ندارد. به عنوان یک نگاهی به سیستم قانون هفتگی نگاه کنید و به شما نشان دهید که چگونه این سیستم ساده می تواند به شما از یک تجارت سود برساند.

دنباله ی روند یک مفهوم شناخته شده در زمینه بسیاری از سیستم های تجاری موفق است. احتمالا اولین چنین سیستمی بود که قانون هفتگی توسط ریچارد دونچیان طراحی شده بود. نتایج آزمون برای این سیستم در اوایل سال ۱۹۷۰ منتشر شد و این بدان معنی است که سیستم سودآورتر از آن است که شناخته شده است.

دونچیان “پدر روشهای تجارت کالاهای مدرن” نامیده شد و اولین کسی بود که صندوق کالا را مدیریت کرد که برای عموم مردم در دسترس بود. او معتقد است که ایده روند سیستم های زیر را در دهه ۱۹۵۰ توسعه داده است.

استراتژی

حکومت هفتگی، در ساده ترین شکل آن، زمانی که قیمت ها به چهار هفته آینده برسد و زمانی که قیمت ها به پایین ترین سطح چهار هفته ای برسند، خرید می کند. یک قیمت چهار هفته ای جدید به این معنی است که قیمت ها از بالاترین سطحی که طی چهار هفته گذشته رسیده اند، فراتر رفته است. به همین ترتیب، قیمت جدید چهار هفته ای به این معنی است که قیمت ها در طی چهار هفته گذشته کمتر از هر زمان دیگری هستند. این سیستم همیشه در بازار، طولانی یا کوتاه است. به سادگی به عنوان قانون چهار هفته ای (۴WR) شناخته شده است، این دقیق سیستم طراحی شده و مورد استفاده Donchian است.

این استراتژی همواره در سمت راست همه حرکتهای بزرگی در بازار قرار دارد. با این حال، استراتژی همچنین درصد پایین معاملات را برنده می کند. مشکل این است که اکثر بازارها حدود یک سوم از زمان ها را تجربه می کنند. در برخی از بازارهای، ۴WR ممکن است درست کمتر از ۴۰٪ از زمان باشد. معامله های دیگر معمولا زیان های کوچک است، که در حالی که بازار با اقدامات قیمت ناقص تثبیت می شود، رخ می دهد.

با استفاده از قانون چهار هفته ای

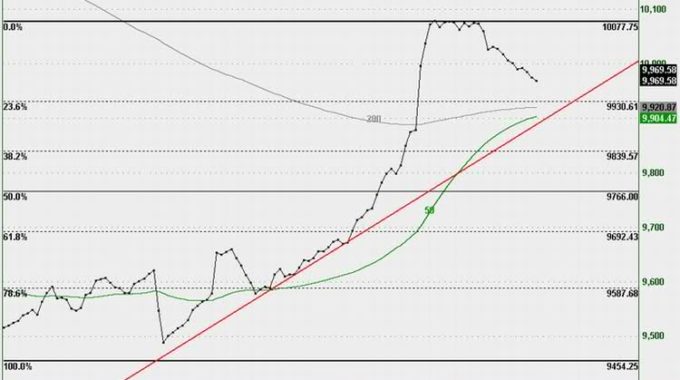

به عنوان مثال از ۴WR، ما می توانیم در گوگل (قبل از تقسیم شدن به کلاس های سهم مختلف در سال ۲۰۱۴) در شکل ۱ نگاه کنیم. این نشان می دهد یک تجارت طولانی معمولی است. هنگامی که یک چهار هفته بالا رفت، GOOG خریداری شد. حدود ۱۰ هفته پس از فروپاشی آن با کمترین چهار هفته تازگی فروخته شد. تجارت موجب افزایش چشمگیر ۱۸ درصدی شد. مشکل این تجارت این است که در یک نقطه بیش از ۳۰٪ بود و تقریبا نیمی از سود خود را قبل از دادن یک سیگنال فروش داد.او ۴WR می تواند به خوبی در سمت کوتاه کار می کنند.

این تجارت همچنین منجر به پیروزی بیش از ۱۸ درصد شد. اما پیش از آن تا ۲۵ درصد پیش رو بوده است و بعد از اینکه بخش قابل توجهی از سود را به دست آورد، بسته شد.

پر کردن استراتژی

یک راه برای حل مساله اقامت در یک تجارت بیش از حد طولانی است تغییر قوانین خروج است. به جای دنبال کردن ۴WR اصلی برای خروج از موقعیت، معامله گران می توانند زمانی که یک میانگین متحرک شکسته می شوند، خروج شوند. به عنوان مثال، اعمال یک میانگین متحرک ۱۰ روزه به عنوان معیارهای خروج در تجارت GOOG نشان داده شده در شکل ۱، سود این معامله را حدود ۲۵ درصد افزایش خواهد داد. یک میانگین متحرک ۱۰ روزه انتخاب شده بود زیرا یک نیمه سیگنال ورودی است (چهار هفته ۲۰ روز معاملاتی)، اما هر دوره زمانی کوتاهتر از سیگنال ورودی می تواند مورد استفاده قرار گیرد.

فیلتر روند

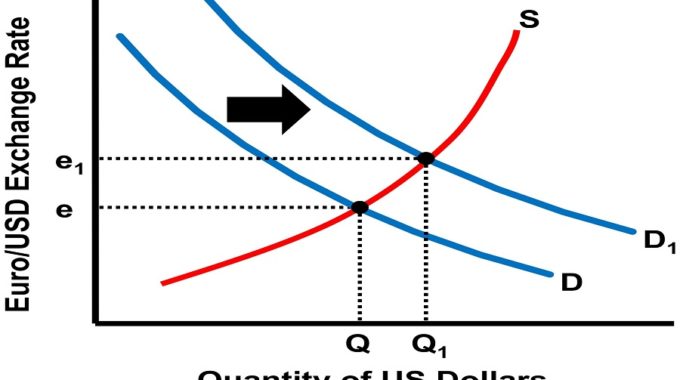

استفاده دیگر از ۴WR به عنوان یک فیلتر روند در بازار کلی است. برای بسیاری از معامله گران می تواند چالشی باشد برای تعیین اینکه آیا بازار به صورت صعودی یا نزولی در کوتاه مدت است یا نه. اعمال ۴WR به معامله گران اجازه می دهد که روند را به طور عینی تعریف کنند. اگر آخرین سیگنال بازار در این سیستم خرید باشد، معامله گر می تواند مطمئن باشد که بازار در روند صعودی قرار دارد. روند نزولی را می توان به عنوان زمانی که آخرین سیگنال ۴WR یک فروش بود تعریف شده است؛ به عبارت دیگر، بازار جدید اخیرا چهار هفته پایین تر از آن ساخته شده است که چهار هفته اخیر بالا ساخته شده است. با استفاده از ۴WR به عنوان یک فیلتر، معامله گر به دنبال ۴WR می شود تا قبل از ورود به موقعیت های طولانی جدید وارد یک سیگنال خرید شود. موقعیت های کوتاه تنها زمانی وارد بازار می شوند که سیگنال فروش ۴WR را داشته باشند.

پیدا کردن روند بلند مدت

این سیستم چند منظوره همچنین می تواند برای شناسایی روند بلندمدت استفاده شود. این را می توان با استفاده از تئوری داو، که به طور گسترده ای دنبال فشار سنج سلامت بازار است. تحلیلگران به دنبال اقدام در میانگین حمل و نقل داو جونز برای تایید جهت میانگین صنعتی داو جونز هستند. هنگامی که هر دو میانگین به بالاترین سطح خود می رسند، ما در یک بازار غریبه تایید شده هستیم. کمترین حد ممکن در هر دو میانگین، یک بازار تأخیر را تأیید می کند. اختلاف بین میانگین ها اغلب تحلیل گران را برای ابراز احتیاط در مورد روند بیشتر می کنند.

یک مشکل با استفاده از نظریه داو، این است که قوانین ذهنی هستند، بسته به اینکه چگونه یک تحلیلگر جدیدی را تعریف می کند. دو تمرین کننده ماهر میتوانند به همان نمودارها نگاه کنند و بر روی سیگنالها مخالف باشند. اعمال ۴WR از این امکان جلوگیری می کند. ۴WR به جای تعیین ماهیت بالا یا پایین جدید، در پیشبرد زمانی که یک سیگنال تولید می شود و تمام تحلیل گرانی که از ۴WR استفاده می کنند، به همان نتیجه می رسند.

نکته آخر

۴WR اضافی عالی برای هر جعبه ابزار معاملاتی می باشد. همه معامله گران باید ۴WR را با سبک های تجاری خود در نظر بگیرند. به یاد داشته باشید که هیچ جادویی در حدود چهار هفته وجود ندارد. معامله گران ممکن است برای استفاده از سیگنال ها بر اساس فریم های کوتاه یا طولانی تر انتخاب کنند. سیگنال ورودی و خروجی می تواند نامتقارن باشد، به عنوان مثال ورود به سیگنال های ۴WR، اما خروج از دو هفته آینده. همانطور که اشاره شد، میانگین های متحرک نیز می توانند برای تولید سیگنال خروجی استفاده شوند. ۴WR را می توان با شاخص هایی مانند شاخص مقاومت نسبی یا دیفرانسیل همگرایی متحرک متحرک به عنوان یک فیلتر در این سیگنال ها ترکیب کرد. برنامه های کاربردی ۴WR تنها با تخیل تجار محدود می شوند، بنابراین کمی کم تجربه کنید و دریابید که کدام سیستم برای شما بهترین نتایج را تولید می کند.